Iva e Terzo settore, cosa cambia dal 1° gennaio 2025

l decreto legge n. 146 del 2021, all’art. 5, commi 15 quater, quinquies e sexies, ha introdotto disposizioni volte a cambiare il “volto” dell’attività degli enti associativi. Le disposizioni di modifica avrebbero dovuto entrare in vigore a partire dal 1° gennaio 2024, poi prorogate al 1° luglio 2024 e da ultimo, ai sensi del decreto legge 215 del 2023 (cosiddetto “Milleproroghe”), l’entrata in vigore è slittata al 1° gennaio 2025.

Le modifiche si sono rese necessarie a seguito del rilievo mosso dalla Commissione europea per il mancato allineamento tra le norme comunitarie e le norme italiane. La Commissione ha elevato una procedura di infrazione, la n. 2008/2010, alla quale il legislatore italiano, dopo anni di inerzia, forse spinto dall’urgenza di dare avvio alla richiesta di parere sul Titolo X del codice del Terzo settore, ha cercato di porre rimedio con il decreto legge n. 146 del 2021.

Le attuali previsioni del “Decreto Iva” relative agli enti associativi

La “pietra della scandalo” è rappresentata dalla previsione recata dall’art. 4 del dpr n. 633 del 1972 (cosiddetto “Decreto Iva”), commi 4, 5 e comma 6.

Il comma 4 qualifica come non commerciali le cessioni di beni e le prestazioni di servizi effettuate in conformità alle finalità istituzionali da parte di associazioni politiche, sindacali e di categoria, religiose, assistenziali, culturali, sportive dilettantistiche, di formazione sociale e di formazione extrascolastica della persona nei confronti di soci, associati o partecipanti, di associazioni che svolgono la medesima attività e che per legge, regolamento o statuto fanno parte di un’unica organizzazione locale o nazionale, nonché dei rispettivi soci, associati o partecipanti e dei tesserati delle rispettive organizzazioni nazionali.

Al comma 5, dove sono enumerate le attività in ogni caso commerciali, sono previste due deroghe, una riferita alla cessione di proprie pubblicazioni da parte degli enti associativi sopra menzionati e l’altra riferita alle cessioni di beni e alle prestazioni di servizi effettuate in occasione di manifestazioni propagandistiche dai partiti politici rappresentati nelle assemblee nazionali e regionali.

Il comma 6 del citato art. 4 prevede invece che per le associazioni di promozione sociale ricomprese tra gli enti di cui all’art. 3, comma 6, lettera e) della legge n. 287 del 1991, le cui finalità assistenziali siano riconosciute dal Ministero dell’Interno, non si considera commerciale, anche se effettuata verso pagamento di corrispettivi specifici, la somministrazione di alimenti e bevande effettuata presso le sedi in cui viene svolta l’attività istituzionale da bar ed esercizi similari, sempreché tale attività sia strettamente complementare a quelle svolte in diretta attuazione degli scopi istituzionali e sia effettuata nei confronti di soci, associati o partecipanti.

Le modifiche introdotte con la nuova disciplina e l’impatto sugli enti associativi

Il decreto legge n. 146 del 2021, all’art. 5, comma 15-quater, ha modificato l’art. 4 del Decreto Iva, riscrivendone integralmente il testo e prevedendo che le disposizioni ivi contenute fossero integralmente da ricomprendersi nel novero delle prestazioni oggettivamente in Iva, alcune nel regime di esenzione (art.10 dello stesso decreto) mentre altre confluite direttamente nel regime di imponibilità, con un effetto dirompente in termini di operatività e ricadute fiscali per gli enti.

Per un raffronto di come sono cambiate da un punto di vista letterale e sistematico le disposizioni di cui agli articoli 4 e 10 del Decreto Iva è possibile consultare la tabella a questo link.

Qui di seguito l’analisi punto per punto delle modifiche introdotte nel passaggio da esclusione a esenzione.

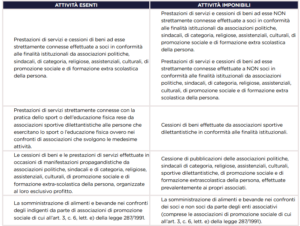

Vengono considerate commerciali, in regime di esenzione ai sensi dell’art. 10, le prestazioni di servizi e le cessioni di beni ad esse strettamente connesse effettuate in conformità alle finalità istituzionali a soci, associati o partecipanti, anche se rese nei confronti di associazioni che svolgono la medesima attività e che per legge, regolamento o statuto fanno parte di un’unica organizzazione locale o nazionale, nonché dei rispettivi soci, associati o partecipanti e dei tesserati dalle rispettive organizzazioni nazionali verso pagamento di corrispettivi specifici da parte di associazione politiche, sindacali e di categoria, religiose, assistenziali, culturali, di promozione sociale e di formazione extra scolastica della persona.

Nel passaggio dal regime di esclusione a quello di esenzione la formulazione è stata modificata poiché è stato introdotto il requisito che le cessioni di beni siano “strettamente connesse” alle prestazioni di servizi e dal novero delle associazioni agevolate sono “sparite” le associazioni sportive dilettantistiche.

Le associazioni sportive dilettantistiche sono state oggetto di un ulteriore e separato comma dell’articolo 10 dove la previsione di esclusione di cui all’art. 4 portata nel regime di esenzione ha trovato una formulazione più ampia. Da notare che rispetto alla formulazione in ordine all’esclusione prima prevista all’articolo 4, nella formulazione esentativa sono ricomprese solo le prestazioni di servizi strettamente connesse con la pratica dello sport e dell’educazione fisica, mentre le cessioni di beni sono confluite nel normale regime di imponibilità.

Sempre nel quarto comma dell’articolo 10 ha trovato riformulazione una previsione già contenuta nell’articolo 4 per i soli partiti politici rappresentati nelle assemblee regionali o nazionali, che vede oggi l’ambito di applicazione ampliato ai medesimi soggetti di cui al comma 1, vale a dire associazioni politiche, sindacali e di categoria, religiose, assistenziali, culturali, di promozione sociale e di formazione extra-scolastica della persona. L’attività oggetto di questa previsione esentativa è la cessione di beni e le prestazioni di servizi effettuate in occasione di manifestazioni propagandistiche organizzate dagli enti sopra menzionati a loro esclusivo profitto.

Ed infine l’aspetto forse più dirompente delle novellata formulazione normativa riguarda le somministrazioni di alimenti e bevande effettuate da associazioni di promozione sociale le cui finalità assistenziali siano riconosciute dal Ministero dell’Interno ai sensi dell’art. 3, comma 6, lett. e) della legge 25 agosto 1991, n. 287.

Nel testo recato dall’articolo 10 la somministrazione di alimenti e bevande da parte delle associazioni di promozione sociale, come sopra definite, per godere del regime di esenzione deve essere effettuata nei confronti di indigenti.

Il venire meno del requisito di “socio” a favore del requisito di “indigente” porta, a pieno titolo, l’attività di somministrazione di alimenti e bevande nei confronti di soci e non soci nel regime di imponibilità ai fini dell’Iva (mentre, ai fini dei redditi, la somministrazione di alimenti e bevande effettuata nei confronti dei soci rimane considerata attività non commerciale ai sensi dell’art.148, c.3 del dpr 917 del 1986 e dell’art.85 del codice del Terzo settore).

Il quadro delle attività esenti ed imponibili dal 1° gennaio 2025

Volendo schematizzare la situazione che si avrà dal 1° gennaio 2025, una volta completamente abrogate le previsioni di esclusione, la stessa è così sintetizzabile:

La disamina sulle novità Iva non può dimenticare la previsione recata dall’art. 5 comma 15-quinquies del decreto legge n. 146 del 2021, che ha previsto, a valere dal 1° gennaio 2024, un regime forfettario ai soli fini Iva per organizzazioni di volontariato (Odv) e associazioni di promozione sociale (Aps) che abbiano volumi di ricavi non superiori ai 65.000 euro.

L’analisi di tale previsione sarà oggetto di approfondimento, con una valutazione comparata con la Legge 398/91, in un successivo articolo.

Articolo di Chiara Borghisani tratto da Cantiere Terzo Settore